PROSES DATA MINING

Data mining menjadi strategis penting daerah untuk banyak organisasi bisnis termasuk sektor perbankan. Ini adalah proses menganalisis data dari berbagai perspektif dan merangkum itu menjadi informasi yang berharga. Data mining menegaskan bank-bank untuk mencari pola tersembunyi dalam kelompok dan menemukan hubungan yang tidak diketahui dalam data.

Bank yang masih bergantung pada reaktif customer service teknik dan pemasaran konvensional pasti gagal atau atrophy. Bank-bank masa depan akan menggunakan satu aset, pengetahuan dan bukan sumber daya keuangan, sebagai jaminan mereka untuk bertahan hidup dan keunggulan. Anehnya, sebagian besar pengetahuan ini saat ini dalam sistem perbankan dan dihasilkan oleh transaksi dan operasi harian. Informasi berharga ini tidak harus dikumpulkan oleh mengganggu survei pelanggan atau program penelitian pasar mahal. Satu-satunya masalah adalah gudang data ini harus ditambang untuk informasi yang berguna..

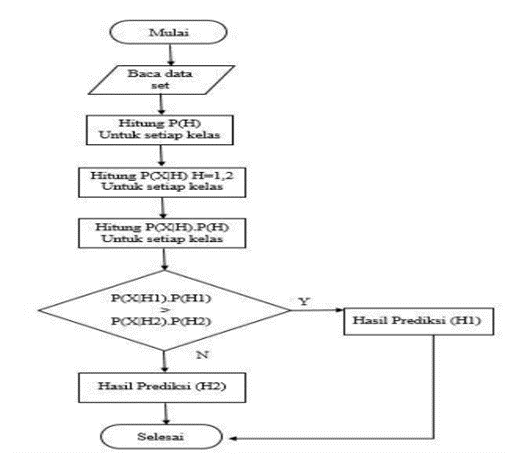

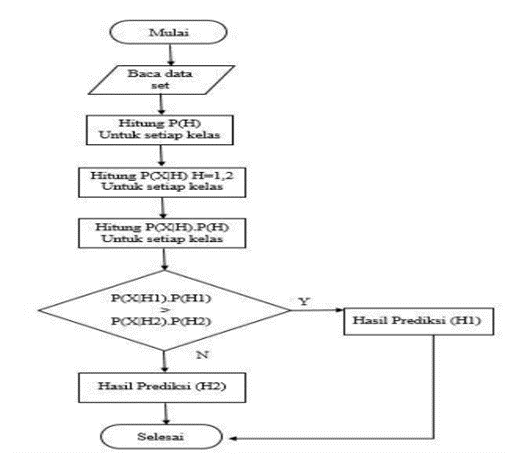

Banyak produk menarik yang ditawarkan oleh bank BRI Syariah dalam jangka waktu panjang maupun pendek dan pastinya terdapat keuntungan terhadap nasabah itu sendiri, seperti contohnya adalah deposito berjangka. Maka dari itu kita membutuhkan pengolaan data yang sangat besar dan kita menggunaka Data mining untuk menentukan model baru yang sempurna, data ini berisi tentang pencarian trend pola yang diinginkan dalam database pada jumlah besar untuk membantu kita dalam pengambilan keputusan. algoritma Naïve Bayes adalah teknik klasifikasi dari data mining yang digunakan untuk menentukan pola dimasa lalu dan mencari fungsi yang akan menjadi pola dimasa mendatang dengan sangat efektif. CRISP-DM (Cross Industry Standard Process for Data Mining) adalah metode yang sangat diharapkan yang dapat digunakan sebagai sosusi melalui pemahaman proses bisnis, pemahaman data, permulaan data, modeling, evaluasi dan deployment dengan metode ini akan tepat sasaran dan hasil prediksi akan lebih akurat.

ALGORITMA

Pertambangan Data dapat meningkatkan penjualan telemarketing dan elektronik dengan mengidentifikasi pelanggan potensial yang mematuhi teknologi modern seperti web, smartphone. Di daerah eBanking dan layanan web lainnya yang digunakan untuk perbankan dapat menggunakan algoritma lain yang disebut urutan pola-pertambangan secara efektif. Algoritma perampasan pola-mining secara berurutan pertambangan mencari pola pengulangan penjualan dan departemen pemasaran dari organisasi keuangan dapat menggunakan algoritma data mining, untuk menganalisis pelanggan yang ada dan menemukan produk yang mereka tertarik dan bagaimana mereka bisa memasarkan produk lain dalam asosiasi yang sudah ada. Mereka dapat menggunakan teknik DM untuk menganalisis tren terakhir, menemukan tuntutan saat ini dan memprediksi perilaku pelanggan dari berbagai produk dan layanan untuk mencapai lebih banyak peluang bisnis, sehingga membangun posisi mereka tertinggi di pasar. Sebagai bagian dari mempertahankan posisi tertinggi di pasar kompetitif lembaga keuangan berfokus untuk mempromosikan produk unik dengan layanan kualitas tinggi dan analisis tren dapat dilakukan oleh teknik perlambang data.

METODE

Pertambangan Data adalah proses lima langkah:

- Business Understanding, Mengidentifikasi sumber informasi.

- Data Understanding,Mempelajari data dan memahami.

- Data Preparation,Memilih titik data yang perlu dianalisis.

- Modeling Phase, Mengekstrak informasi yang relevan dari data.

- Evaluation Phase, Mengidentifikasi nilai kunci dari set data yang diekstrak.

- Deployment Phase, Menafsirkan dan melaporkan hasilnya.

Pertambangan Data dapat meningkatkan penjualan telemarketing dan elektronik dengan mengidentifikasi pelanggan potensial yang mematuhi teknologi modern seperti web, smartphone. Di daerah eBanking dan layanan web lainnya yang digunakan untuk perbankan dapat menggunakan algoritma lain yang disebut urutan pola-pertambangan secara efektif. Algoritma perampasan pola-mining secara berurutan pertambangan mencari pola pengulangan penjualan dan departemen pemasaran dari organisasi keuangan dapat menggunakan algoritma data mining, untuk menganalisis pelanggan yang ada dan menemukan produk yang mereka tertarik dan bagaimana mereka bisa memasarkan produk lain dalam asosiasi yang sudah ada. Mereka dapat menggunakan teknik DM untuk menganalisis tren terakhir, menemukan tuntutan saat ini dan memprediksi perilaku pelanggan dari berbagai produk dan layanan untuk mencapai lebih banyak peluang bisnis, sehingga membangun posisi mereka tertinggi di pasar. Sebagai bagian dari mempertahankan posisi tertinggi di pasar kompetitif lembaga keuangan berfokus untuk mempromosikan produk unik dengan layanan kualitas tinggi dan analisis tren dapat dilakukan oleh teknik perlambang data.

Tugas penting dalam perbankan menangani besar transaksional data dan membuat keputusan mengenai retensi pelanggan, deteksi penipuan, dan pencegahan, risiko, dan manajemen pemasaran. Tapi membuat keputusan manual adalah memakan waktu dan rawan kesalahan. Untuk memproses data ini secara efektif, teknik perlambatan data dan metode yang bersangkutan. Dengan menggunakan teknik ini beberapa pola menarik dan pengetahuan dasar dapat diambil. Teknik ini membantu menterjemahkan data yang berguna bagi sektor perbankan untuk menghindari penghancuran pelanggan atau churns. Perhatian pelanggan adalah faktor yang paling penting untuk dianalisis dalam lingkungan bisnis yang kompetitif hari ini. Dan juga penipuan adalah masalah yang signifikan di sektor perbankan. Mendeteksi dan mencegah penipuan sulit, karena penipuan mengembangkan skema baru sepanjang waktu, dan skema tumbuh lebih dan lebih canggih untuk menghindari mudah deteksi. Kertas ini menganalisis teknik Perling data dan aplikasi mereka di sektor perbankan seperti pencegahan penipuan dan deteksi, retensi pelanggan, pemasaran dan risiko manajemen dan kinerja bisnis.Dari penelitian ini bisa ditegaskan bahwa bank memerlukan beberapa proses dari manajemen resiko dan data mining adalah alat yang tepat untuk mengevaluasi memprediksi dan mengidentivikasi apa yang akan terjadi di masa depan.

MANFAAT

- Manajemen pengalaman pelanggan

Kelompok ini terdiri dari strategi yang memungkinkan mendapatkan pengetahuan baru tentang preferensi pelanggan dari analisa yang tersedia. Bank sudah memiliki berbagai data tentang pelanggan. Selain informasi pribadi dan data tentang rekening dan transaksi, bank dapat mengumpulkan data seperti sejarah pembelian, penggunaan saluran, dan preferensi geo-locational. Setelah analisis, data dapat digunakan untuk membuat “urutan yang benar” pada “waktu yang tepat “di” tempat yang tepat ” untuk setiap pelanggan daripada menawarkan produk dan layanan berdasarkan apa yang Lembaga Keuangan ingin menjual.

- Pandangan pasar dan pelanggan

Dalam konteks dari artikel kami saat ini, kelompok lebar ini termasuk strategi yang relatif baru untuk analisis pasar dan wawasan pelanggan didasarkan pada pengumpulan dan pengolahan data dari Internet. Tugas utama adalah untuk mendapatkan informasi berharga dari, misalnya, Web clickstream di situs perusahaan bank atau interaksi sosial media pelanggan. Informasi ini dapat digunakan untuk menarik pelanggan baru, meningkatkan loyalitas pelanggan saat ini, dan mendapatkan keuntungan kompetitif karena pemahaman yang lebih dalam dari kecenderungan pasar dan preferensi pelanggan.

- Studi kinerja channel

Kelompok ini mendekat. Yang pertama menggunakan semua data dari saluran perbankan dengan cara yang lebih efisien untuk meningkatkan keuntungan mereka. Pendekatan kedua menggunakan semua saluran untuk menyediakan “tawaran terbaik berikutnya” untuk setiap pelanggan dengan cara yang paling nyaman.

- Manajemen resiko

Sistem skor kredit dan teknik perlindungan penipuan adalah aplikasi terkenal dari analisis data mining di industri perbankan. Tren modern dalam grup ini memperluas volume informasi yang digunakan sebagai predictors pada model Makan data. Interaksi media sosial, transaksi, pola pembelian dan sebagainya dapat digunakan sebagai sumber tambahan informasi dalam manajemen resiko.

- evaluasi dari tugas-tugas bisnis top

yang menangani dengan berbagai segmen ritel dan Manajemen Resiko, untuk mengevaluasi pentingnya setiap kelompok dari tugas dijelaskan di atas. Para ahli sektor keuangan mengevaluasi tiap kelompok berdasarkan seberapa signifikan masing-masing kelompok adalah ke sektor perbankan dan bagaimana segera perubahan yang diperlukan.

Sumber